CaixaBank, Banco Sabadell y Umbrella Solar volvieron a subir a las que solo se sumó Libertas 7

Luces y sombras de las cotizadas de la Comunitat Valenciana en el parqué bursátil durante 2023

Salvador Martí (izquierda) y Vicente Terol, presidente y CEO de Vanadi, la última en llegar a bolsa. Foto: BME

Salvador Martí (izquierda) y Vicente Terol, presidente y CEO de Vanadi, la última en llegar a bolsa. Foto: BMEVALÈNCIA. CaixaBank, Banco Sabadell y Umbrella Solar, únicas cotizadas de la Comunitat en subir en bolsa en 2022. Así titulaba este diario hace justo un año y doce meses después a dichas compañías se le ha sumado la histórica valenciana Libertas 7 en completar un 2023 positivo en el parqué español. Siempre teniendo en cuenta tanto las del Mercado Continuo (MC) como las de BME Growth. La provincia de Valencia aporta seis como son CaixaBank, Endurance Motive, Libertas 7, Substrate AI, Umbrella Solar y Veracruz Properties; la alicantina cuatro (Banco Sabadell, CF Intercity, Facephi y Vanadi Coffee; mientras la castellonense sigue teniendo en Soluciones Cuatroochenta a su única representación.

Solo cuatro de once -una más tras la incorporación de la alicantina Vanadi Coffee en julio pasado- lograron echar el cierre en 'verde'. Todo ello pese al buen tono bursátil, que se reflejó en una fuerte revalorización de casi el 23% de un Ibex 35 en su mejor ejercicio desde 2009. Un año más, y ya van once, sigue suspendida en bolsa la firma del 'cap i casal' Cleop, tras declararse en concurso de acreedores en junio de 2012. Conviene recordar que la otra que estuvo suspendida, la valenciana Coemac -otrora Uralita- fue excluida de bolsa en marzo de 2022.

La capitalización conjunta de las once cotizadas de la Comunitat Valenciana se elevó el pasado ejercicio hasta los 36.432 millones de euros, es decir, un 4,81% por encima de lo que valían el último día de 2022, según datos de Bolsas y Mercados Españoles (BME) consultados por Valencia Plaza. Las plusvalías latentes alcanzaron los 1.671 millones donde el 75% fueron aportadas por el Banco Sabadell (SAB), concretamente con 1.263 millones.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

La entidad presidida por Josep Oliu presentó un avance anual -sin tener en cuenta los dividendos- del 26,36%. Solo BBVA (+46,01%) y Banco Santander (+34,86%) lo hicieron mejor dentro de un sector bancario, sin duda beneficiado por las subidas de los tipos de interés del Banco Central Europeo (BCE).

Un SAB que al cierre del tercer trimestre de 2023 -últimas cuentas publicadas- presentó el mejor resultado de su historia al ganar 1.028 millones de euros. O lo que es lo mismo: un 44,9% más con respecto al mismo periodo del año anterior. Un día después de comunicarlo al mercado recibió el espaldarazo de la agencia internacional de calificación Moody's, que le mejoró un peldaño su rating. Lo hizo elogiando la mejora "sustancial" de los ingresos recurrentes.

El banco domiciliado en Alicante y dirigido por César González-Bueno se sacudió al cierre del año la etiqueta de 'penny stock' -valor que cotiza por debajo del euro-, dado que acabó en los 1,113 euros capitalizando por 6.055 millones de euros. A lo largo de 2023 se movió entre los 0,8734 euros del mínimo y los 1,3640 euros del máximo anual. Un cambio muy por debajo de los 1,60 euros del precio medio objetivo al que la ven los 18 analistas, según MarketScreener.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Su compañero de sector, CaixaBank (CABK), presentó un avance anual -sin dividendo- del 1,47%. Lo hizo al pasar de una capitalización de los 29.598 millones del cierre de 2022 a los 30.034 millones doce meses después. Traducido en plusvalías latentes fueron 435,27 millones; pero eso sí con un potencial de subida de más del 43% de los 21 analistas, según MarketScreener, cuyo precio medio objetivo es de 5,33 euros. De hecho, los expertos de Goldman Sachs la ven en los 5,20 euros, tal y como lo recoge el informe que emitieron hace un mes sobre la entidad presidida por José Ignacio Goirigolzarri.

El banco domiciliado en València, que sigue teniendo claro que a corto plazo no va a mover su domicilio a Barcelona, presentó un beneficio hasta septiembre de 2023 de 3.659 millones. O lo que es lo mismo: más que los 2.469 millones que ganó durante todo el año 2022. Sin embargo, la intensa recogida de beneficios sobre las acciones de la entidad dirigida por Gonzalo Gortázar desde finales de noviembre -cuando llegaron a tocar los 4,23 euros- redujeron notablemente la subida de un valor que marcó los mínimos anuales en los 3,123 euros.

Una CABK donde sigue estando en su capital el Estado fruto de la herencia de Bankia, que controla el 17,3% a través del Fondo de Reestructuración Ordenada Bancaria (FROB). Precisamente a primeros de octubre pasado sacó a concurso el contrato para el asesoramiento en la venta de dicho paquete, dado que el 31 de diciembre expiró el que tenía Arcano.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Libertas 7 logró despedir 2023 por encima de la cota psicológica del euro, librándose así del cartel de 'penny stock'. Lo hizo cerrando en los 1,02 euros -se movió en el año entre los 0,85 euros y los 1,18 euros-, lo que se tradujo en un avance anual del 12,09% y de 2,41 millones en plusvalías latentes tras alcanzar una capitalización de 22,35 millones.

La histórica compañía del Mercado Continuo de la familia valenciana Noguera cimentó su revalorización en la mejora de sus resultados. De hecho, al cierre del tercer trimestre de 2023 presentó un beneficio neto de 1,2 millones, con cifras récord de su área turística. Dicha área, que tiene a Sea You Hotels como punta de lanza, mejoró un 20% su cifra de negocios.

Pero no solo eso sino que Ficsa, el brazo inmobiliario de la firma dirigida por Agnès Noguera Borel, mantuvo un ritmo sólido de comercialización en sus promociones durante el tercer trimestre de 2023 alcanzando 17 nuevas reservas entre las diferentes ubicaciones: el Edificio Paseo al Mar con las obras iniciadas (Zona Blasco Ibáñez en València), Residenciales Zaïda (Av de Burjassot, València), Vesta Residencial (Puerto de Sagunto), Edificio Gaia (Primado Reig, València) y Residencial Idalia Nature (unifamiliares en San Antonio de Benagéber).

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Umbrella Solar Investment, que cotiza en BME Growth desde finales de julio de 2022, cerró las luces de las cotizadas de la Comunitat en el recién ejercicio finiquitado. La multinacional valenciana enfocada a la energía fotovoltaica repuntó un 2,40% hasta alcanzar una capitalización de prácticamente 138 millones de euros. De este modo, presentó unas plusvalías latentes de 3,23 millones de euros tras moverse entre los 5,40 euros (mínimo anual) y los 6,50 (máximo anual).

La cotizada del 'cap i casal' fundada y presidida por Enrique Selva, que viene impulsando el crecimiento de la compañía aumentando el valor de sus activos, se anotó un tanto a finales de septiembre pasado. Lo hizo al llevar a su filial Turbo Energy (TURB), tecnológica valenciana con inteligencia artificial en el campo del almacenamiento de la energía fotovoltaica, a cotizar en el mayor mercado de valores tecnológico del planeta: el Nasdaq estadounidense.

Precisamente el consejero delegado de TURB, Mariano Soria, manifestaba la semana pasada a este diario en una entrevista que "vamos a crecer más gracias al almacenamiento inteligente con inteligencia artificial". Además, siguiendo con su proceso de internacionalización, que va a llevar a TURB a entrar en nuevos países de la mano de su pionero producto Sunbox. El mismo que se ha posicionado entre los equipos residenciales fotovoltaicos más innovadores a nivel mundial.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

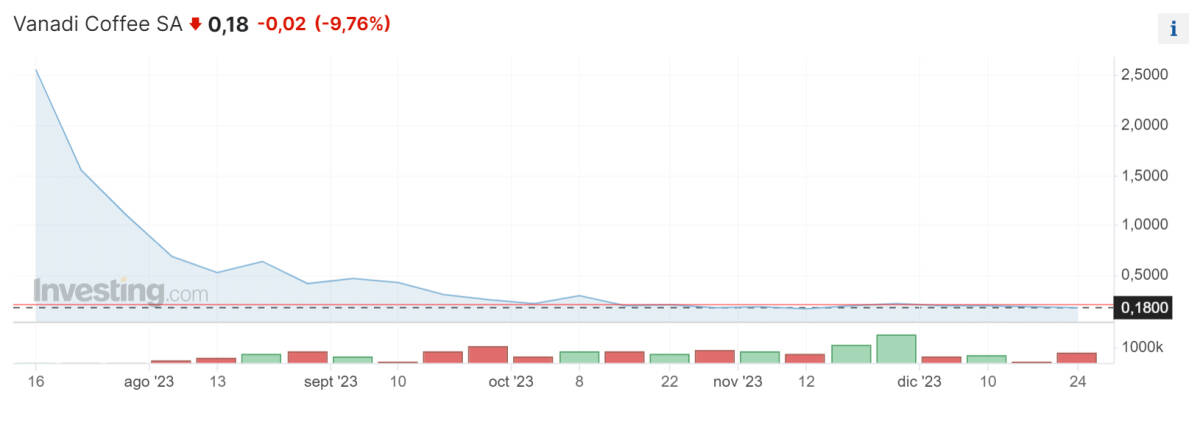

Por el lado de las pérdidas entre las once cotizadas de la Comunitat, destacaron dos alicantinas de BME Growth (Vanadi Coffee y el CF Intercity, ambas presididas por Salvador Martí): la primera, que el próximo 20 de enero cumplirá sus primeros seis meses en bolsa, fue la peor parada de todo el otrora Mercado Alternativo Bursátil (MAB) con un 'batacazo' del 94,36%; mientras que la segunda, el único club de bolsa cotizado en España, se situó como el quinto peor valor del Growth con una fuerte caída del 73,56%.

La cadena de cafeterías cerró su primer día en BME Growth el pasado 20 de julio con un poso amargo, al dejarse en el camino un 8,5% y despedir dicha jornada en los 3 euros. "La caída de hoy no importa porque lo de Vanadi (VANA) es una carrera de larga distancia no de 100 metros. Estoy muy orgulloso de haber dado el toque de campana por tercera vez y animo a todos aquellos empresarios recelosos de hacerlo que lo hagan, que no es tan complicado como parece y si yo lo he hecho hasta en tres ocasiones". Así se manifestaba el propio Martí aquel día con Valencia Plaza al otro lado del hilo telefónico.

Pero la cosa fue a peor para acabar el año en los 0,1850 euros -el máximo fue de 3,40 euros-, apenas dos céntimos por encima de su mínimo anual (e histórico). Dicho precio equivalía a una capitalización de poco más de 1,5 millones de euros tras acumular unas minusvalías latentes anuales de 25,68 millones. Los analistas de Lighthouse emitían un informe la semana pasada, calificando el negocio de VANA como una buena idea que juega "a una sola carta": la velocidad de ejecución. Lo hacían señalando que su crecimiento necesita velocidad y ritmo; mientras que las cuentas del ejercicio 2024 serán cruciales para conocer el futuro de la compañía. A lo largo de la primera parte de 2023, antes de su debut bursátil, la bautizada como el 'Starbucks español' perdió un millón de euros.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Por su parte, el CF Intercity (CITY) sí que despedía 2023 en su cota más baja desde que echara a andar a finales de octubre de 2021, cuyo primer día se saldó con un 'subidón' del 40%. Los títulos del club de San Juan, que juega en el grupo dos de Primera Federación -antigua 2ª B-, cerraban el pasado ejercicio en los 0,112 euros, con un valor en el parqué de 2,36 millones de euros, tras presentar unas minusvalías latentes de 6,55 millones. Su máximo anual fue de 0,4690 euros.

Precisamente los accionistas del CITY daban en la junta celebrada la semana pasada el visto bueno a unas pérdidas de algo más de seis millones, correspondientes a las cuentas del ejercicio 2022/2023. Asimismo, era nombrado nuevo consejero el abogado Víctor Manuel Rodríguez de Pedro, que representa la inversión realizada en la entidad por su familia, que también tienen intereses en Vanadi Coffee, patrocinador principal del Intercity; así como en la histórica cotizada Ercros del Mercado Continuo.

Un CITY que se encuentra actualmente en causa legal de disolución con un patrimonio neto inferior a la mitad de su capital social de -7,87 millones. Una situación que se corregirá una vez se materialice completamente el acuerdo de financiación por valor de 11 millones de Alpha Blue Ocean (ABO), que fue suscrito en junio pasado. Dicho aumento forma parte de una 'operación acordeón' de la que solo se ha completado la de reducción de capital.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Malos números bursátiles también -pero menos- para la alicantina FacePhi (FACE), que cedió en BME Growth un 20% en 2023 tras acusar unas minusvalías latentes de 10,50 millones. De este modo, la firma cofundada por Salvador Martí y Javier Mira, que el próximo uno de julio cumplirá su primera década en el parqué, acabó el año capitalizando por 42 millones. Lo hizo marcando un máximo de 3,68 euros y un mínimo de 1,77 euros en el otrora MAB.

La tecnológica alicantina especializada en proteger la identidad digital de las personas, que se ha hecho fuerte en América Latina a través de no pocos contratos, aumentó un 24,05% su cifra de negocios en la primera parte de 2023. People Fund, KIS, Orokii y Qashio fueron algunas de las firmas internacionales que se sumaron a una cartera de más de 250 clientes.

Dicho aumento representó una cifra de negocio de 9,75 millones "fruto de su expansión internacional, apertura de mercados estratégicos, firma de nuevos contratos y alta tasa de fidelización de su cartera de clientes que asciende a más del 95%", destacó la cotizada en un comunicado. La cifra es un poco superior a la anunciado en septiembre, cuando la firma transmitió un resultado de explotación de 9,6 millones de euros.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Mientras tanto la valenciana Endurance Motive (END), que sigue buscando un socio industrial de la mano de Livingstone Partners, cedió casi un tercio de su capitalización bursátil en 2023. Concretamente un 32,06% para reducirla hasta los 13,73 millones tras presentar unas minusvalías latentes de 6,48 millones. Todo ello moviéndose entre los 1,05 euros y los 2,94 euros después de lograr un Ebitda positivo al cierre del tercer trimestre.

La cotizada especializada en baterías de ion litio para movilidad eléctrica, que fue fundada por Carlos Navarro y Ander Muelas y cotiza en BME Growth en julio de 2021, elevó a esa fecha su cartera de pedidos con entrega en 2023 hasta los 10,33 millones de euros; mientras que sigue con su proceso de internacionalización donde destaca el fuerte crecimiento que está teniendo en tierras mexicanas. Hasta el punto que se ha visto obligada a acometer una nueva planta de ensamblaje, que estará en funcionamiento a lo largo del presente trimestre.

"Seremos la primera planta de ensamblaje de baterías de toda la República Mexicana", manifestaba a mediados de septiembre pasado Francisco Mollá, director de Endurance Motive en México. La planta se ubicará en el estado de Puebla, un punto estratégico entre las costas que permitirá a la firma traer componentes por el atlántico y el pacífico. "Esta ubicación tiene una gran ventaja, su cercanía a los clústers industriales que se ubican en la zona, así como a la Ciudad de México. Puebla lleva más de 60 años en la industria automotriz y en la zona se encuentran casi todas las ensambladoras", destacaba Mollá. Además, la compañía apostará por los proveedores locales e incorporará muchos productos mexicanos.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

De las baterías a la inteligencia artificial de la mano de Substrate AI (SAI), la única cotizada española del ramo. A la firma de la dupla Lorenzo Serratosa-José Iván García se le atragantó el ejercicio bursátil, dado que cayó un 20,63%. O lo que es lo mismo: unas minusvalías latentes de 4,10 millones después de despedir 2023 con una capitalización de 15,77 millones.

El mercado sigue sin poner en valor a una SAI que ha venido ganando músculo -y mucho- a través de las numerosas adquisiciones en los últimos doce meses, tal y como ha venido contando este diario. Además, ha ido expandiendo su negocio a diferentes sectores como en sectores como salud, agritech, fintech, recursos humanos, energía y legaltech. Pero la cosa no queda ahí porque tras debutar en BME Growth en mayo de 2022, hizo lo propio en el mercado OTC estadounidense seis meses después y a finales de noviembre pasado se estrenaba en el Aquis de Londres.

SAI, que fluctuó en 2023 entre los 0,192-0,664 euros en el otrora MAB, firmaba hace tres semanas un acuerdo con el fondo de capital riesgo Impulse para su entrada en el accionariado. Lo hacía a través de una inversión de dos millones en el capital de la valenciana, que despidió el ejercicio superando los 9 millones de ingresos totales según el avance de resultados.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

La única socimi cotizada de la Comunitat Valenciana, la gandiense Veracruz Properties, solo movió 100 acciones durante 2023 en BME Growth. Fue en la sesión del 7 de junio, cuando se intercambiaron a 31,80 euros. Un único cambio pese a sus números ascendentes, que solo en el primer semestre presentaron subidas a doble dígito en beneficio, ventas y Ebitda.

¿Cómo explica que los resultados sigan en línea ascendente y la cotización se mantenga en bolsa? ¿Qué le dicen sus accionistas? Así preguntaba Valencia Plaza a Salvador Fondeur, consejero delegado de YVCP, el pasado 19 de septiembre en una entrevista. Su respuesta: "Como sabemos, la cotización bursátil depende de las operaciones de compra y venta de las acciones que se ejecuten en el mercado, que deben cruzarse las órdenes de compra con las de venta. Actualmente no percibimos en nuestros accionistas intención de liquidar sus inversiones en Veracruz al ser inversionistas estables y con una visión estratégica de su inversión en nuestra empresa. Todo ello con estabilidad y visión de largo plazo de una amplia mayoría de la participación accionarial que está representada por los que conformamos el consejo de administración".

A 31 de diciembre, Veracruz Properties, que debutó en el MAB en julio de 2018 a un precio de 32,60 euros, capitalizaba en el parqué por valor de 88,24 millones de euros. "Estimamos un 10% de crecimiento adicional en ingresos y más de 20% en cuanto al beneficio neto para 2023. De esta manera, se siguen manteniendo los niveles de crecimiento en ingresos, Ebitda, beneficios netos y dividendos conseguidos durante los últimos años. Hemos realizado esfuerzos importantes en la comercialización de nuestros activos, acompañado de una gestión estricta del gasto operativo y manteniendo una política conservadora del endeudamiento. Todo ello asegurando tasas fijas en más de un 90% de nuestra financiación bancaria", manifestaba Fondeur en dicha entrevista.

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Pinchar aquí para ver el gráfico más grande. Fuente: Investing

Por último, Soluciones Cuatroochenta (480S). O más bien Cuatroochenta a secas como se le conoce en el mercado a la única representación de Castellón en la bolsa española. La cotizada fundada en 2011 fundada por Alfredo Cebrián (CEO) y Sergio Aguado (CTO), que echó a andar a lo grande en octubre de 2020 en BME Growth, se dejó atrás en 2023 una cuarta parte de su capitalización. Más concretamente un 25,53%, traducido en unas minusvalías latentes de 6,55 millones de euros, lo que redujo su valor bursátil hasta los 19,12 millones.

480S se movió entre los 6,85 euros (mínimo anual) y 12,30 euros (máximo anual); mientras que finiquitaba el tercer trimestre prácticamente duplicando su Ebitda hasta los 1,59 millones. Por su parte, el importe neto de la cifra de negocio registrado a 30 de septiembre de 2023 ascendía a 16,34 millones (+25%). La tecnológica de La Plana sigue con su estrategia de internacionalización, sobre todo en Latinoamérica, donde ya cuenta con una fuerte presencia en ciberseguridad a través de su marca Sofistic.

A mediados de octubre pasado, David Osuna, CFO de Cuatroochenta, reconocía en una entrevista en Valencia Plaza que están "centrados en el crecimiento orgánico y las mejoras operativas". El director financiero de esta tecnológica especializada en desarrollar e implantar soluciones digitales cloud y ciberseguridad para mejorar el rendimiento de las empresas reconocía no estar preocupado por la marcha bursátil, dado que "nuestro trabajo es a largo plazo como la inversión en bolsa". Sobre la baja capitalización no dudaba en aseverar que "nadie se cree que valgamos esa cifra y por eso los accionistas son reticentes a vender en este momento".